Sommaire

Les redevables de la CFE

Toutes les personnes exerçant une activité professionnelle sont redevables de la CFE, quels que soient leur statut juridique (travailleurs indépendants, sociétés, micro-entrepreneurs), la nature de l’activité (libérale, commerciale, artisanale) ou encore la nationalité.

Condition tenant à l’activité

L’activité doit répondre à 4 conditions cumulatives :

- elle est exercée en France,

- elle est exercée à titre habituel,

- elle est exercée à titre professionnel (ce qui exclut les activités exercées dans le cadre de la gestion du patrimoine privé ou les activités sans but lucratif),

- elle est non salariée.

Cas des locations d’immeubles

Sont assujetties à la CFE les activités de location ou sous-location d’immeubles dans les conditions suivantes :

- les locations ou sous-location d’immeubles nus si elles génèrent au moins 100.000 € de recettes brutes annuelles et si elles ne concernent pas des biens à usage d’habitation (CGI, art. 1447) ;

- les locations ou sous-locations d’immeubles meublés si elles génèrent plus de 5.000 € de recettes brutes annuelles.

Les exonérations de CFE

En matière de cotisation foncière des entreprises, il existe des exonérations de plein droit et des exonérations facultatives (c’est-à-dire mises en place sur délibération expresse de la collectivité locale).

Exonération des entreprises nouvelles

Les entreprises nouvellement créées sont exonérées de CFE l’année de leur création. L’année suivante, elles sont exonérées à 50 %.

Exonérations de plein droit

En raison de l’activité exercée

Des exonérations sont accordées automatiquement à certaines professions ou activités. Pour les professionnels libéraux, on peut citer (CGI, art. 1460 et 1458) :

- Jeunes avocats pour leurs 2 premières années d’activité

- Activités artistiques :

- Peintres, sculpteurs, graveurs et dessinateurs considérés comme artistes et ne vendant que le produit de leur art

- Photographes auteurs, pour leur activité relative à la réalisation de prises de vues et à la cession de leurs œuvres d’art ou de droits d’auteur

- Auteurs, compositeurs, chorégraphes, traducteurs percevant des droits d’auteur, et certaines catégories d’entrepreneurs de spectacles (spectacles vivants)

- Artistes lyriques et dramatiques

- Activités de presse :

- éditeurs de publications périodiques,

- services de presse en ligne,

- diffuseurs de presse spécialisée

- Activités médicales et paramédicales :

- Sages-femmes et garde-malades (hors infirmières)

- Médecins et auxiliaires de santé ouvrant un cabinet secondaire dans un désert médical ou dans une commune de moins de 2000 habitants

- Sportifs pour la seule pratique d’un sport

- Enseignement :

- Professeurs de lettres, sciences et arts d’agrément et instituteurs primaires qui dispensent leur enseignement personnellement, soit à leur domicile ou au domicile de leurs élèves, soit dans un local dépourvu d’enseigne et ne comportant pas un aménagement spécial.

En raison du lieu d’implantation

Il existe également des exonérations de CFE liées au lieu d’implantation de l’entreprise. Sont ainsi exonérées de CFE pendant 7 ans à compter de leur création :

- les entreprises créées dans un bassin urbain à dynamiser (BUD) entre le 1er janvier 2018 et le 31 décembre 2023 et qui sont exonérées d’impôt sur le revenu ou d’impôt sur les sociétés ;

- les entreprises implantées dans une zone de développement prioritaire (ZDP) entre le 1er janvier 2019 et le 31 décembre 2023 et qui sont exonérées d’impôt sur le revenu ou d’impôt sur les sociétés.

Exonérations facultatives

Des exonérations peuvent être mises en place par les collectivités locales recevant la CFE. Dans ce cas, les entreprises concernées doivent demander à bénéficier de l’exonération auprès du service des impôts des entreprises.

Exonération en raison de la nature de l’activité

Certaines activités peuvent également être exonérées de CFE :

- les médecins, auxiliaires médicaux et vétérinaires ruraux,

- les entreprises de spectacles vivants (théâtres nationaux, tournées théâtrales, concerts symphoniques, spectacles musicaux et variétés)

- les jeunes entreprises innovantes et les jeunes entreprises universitaires.

Exonération en cas d’implantations dans certaines zones

Dans le cadre de la politique d’aménagement du territoire, et afin d’encourager l’implantation des entreprises dans certaines zones sensibles, des exonérations de CFE peuvent être accordées dans :

- les zones d’aide à finalité régionale (ZAFR)

- les zones d’aide à l’investissement des petites et moyennes entreprises

- les zones de revitalisation rurale

- les zones urbaines sensibles (ZUS)

- les quartiers prioritaires de la politique de la ville (QPV)

- les zones franches urbaines de 1ère génération

- les zones franches urbaines de 2e génération

- les zones franches urbaines-territoires entrepreneurs de 3e génération

- les zones de restructuration de la défense (ZRD)

- les bassins d’emploi à redynamiser (BER)

- les zones franches d’activités (ZFA) en Guadeloupe, en Guyane, en Martinique, à La Réunion ou à Mayotte

- en Corse.

Quel formalisme ?

Pour bénéficier d’une exonération facultative de CFE, le professionnel libéral doit déposer une déclaration n°1447-M-SD au service des impôts des entreprises dont il dépend.

Une déclaration complémentaire (n°1465-SD) doit être jointe lorsque l’exonération concerne :

- les zones d’aide à finalité régionale (ZAFR),

- les zones d’aide à l’investissement des petites et moyennes entreprises

- et les zones de revitalisation rurale (ZRR).

Comment est calculée la CFE ?

La CFE est égal au produit de la valeur locative des biens fonciers que vous utilisez pour votre activité libérale et des taux votés par les collectivités locales auxquelles le produit de la taxe est affecté.

Principes

Biens imposables

La base de la CFE correspond à la valeur locative des biens immobiliers passibles de la taxe foncière, utilisés par l’entreprise libérale pour les besoins de son activité au cours de la période de référence.

Ces biens sont variés :

- bureaux,

- terrains,

- cabinets,

- pièce de votre domicile,

- hangars, entrepôts et remises,

- et d’une manière générale, tout local à vocation professionnelle.

La période de référence correspond à l’avant-dernière année (année N – 2).

Exemple : pour calculer la CFE de 2023, on prend en compte les immobilisations utilisées en 2021.

La valeur locative correspond au montant retenu par l’administration fiscale pour le calcul de la taxe foncière. Elle n’est pas la même selon la nature du local ou sa localisation.

Taux applicables

Pour connaître les taux qui sont applicables en fonction de votre commune, vous pouvez consulter un nouvel outil en ligne mis à disposition par l’Administration.

Réduction de base

Pour le calcul de la CFE, la valeur locative est réduite de :

- 25 % en cas d’implantation en Corse (CGI, art. 1472 A ter) ;

- 50 % pour les entreprises nouvelles pour l’année suivant celle de leur création ;

- 50 % pour les matériels destinés à économiser l’énergie ou à réduire le bruit (jusqu’à 100 % dans certaines communes).

Professionnel n’ayant pas de local ou ayant une base trop faible

Lorsqu’un professionnel libéral n’a pas de local ou lorsque la valeur locative de ses immobilisations est trop faible, il est redevable de la cotisation minimum de CFE.

Son montant est déterminé à partir d’une base minimale.

Un barème légal fixe des tranches de bases minimales pour l’année en fonction du montant des recettes réalisées en N-2, et chaque commune va voter sa base minimale et le taux applicable pour l’année.

Pour la CFE de 2023, le barème est le suivant :

|

Recettes réalisées en 2021 |

Base minimum pour la CFE 2023 |

|

Entre 0 et 5.000 € |

0 (exonération) |

|

Entre 5.001 € et 10.000 € |

Entre 237 € et 565 € |

|

Entre 10.001 € et 32.600 € |

Entre 237 € et 1.130 € |

|

Entre 32.601 € et 100.000 € |

Entre 237 € et 2.374 € |

|

Entre 100.001 € et 250.000 € |

Entre 237 € et 3.957 € |

|

Entre 250.001 € et 500.000 € |

Entre 237 € et 5.652 € |

|

Au-delà de 500.000 € |

Entre 237 € et 7.349 € |

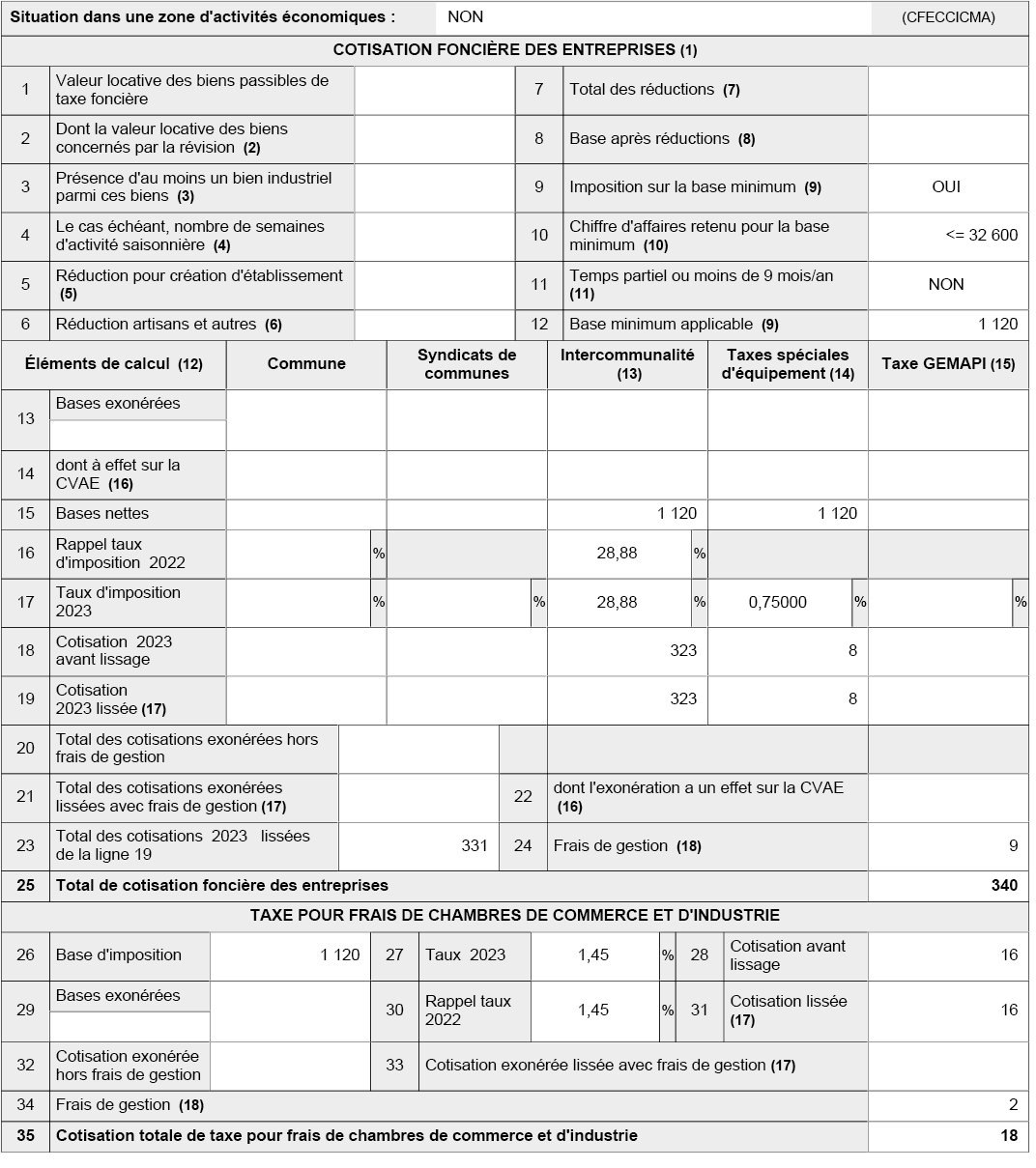

Exemple : À Nice (Alpes-maritimes), pour des recettes inférieures à 32.601 €, la base minimale votée est de 1 120 € et le taux de 28,8 %. La CFE 2023 s’établit à 340 €.

A savoir : toutes les entreprises ne payent pas la même cotisation minimum à recettes égales, puisque les taux applicables et les bases minimales dépendent du lieu où l’entreprise est domiciliée (lieu du principal établissement).

Comment déclarer ses bases ?

En début d’activité ou en cas de création d’établissement

Vous devez adresser au service des impôts des entreprises la déclaration 1447-C-SD pour déclarer vos bases passibles de taxe foncière (appelée “déclaration initiale”).

Vous avez jusqu’au 31 décembre de l’année de création de votre entreprise pour la déposer.

Et ensuite ?

Il n’est pas nécessaire de déclarer ses bases tous les ans. Une fois que l’Administration sait que vous utilisez un immeuble, elle l’intègre à vos bases automatiquement.

Ce n’est que lorsque vous avez une modification à communiquer que vous devez souscrire une déclaration 1447-M-SD (“déclaration modificative”).

Ces modifications sont par exemple :

- une augmentation ou une diminution de la surface des locaux,

- un dépassement du seuil de 100 000 € de chiffre d’affaires (pour les activités immobilières de location nue),

- la cessation ou la fermeture d’un établissement.

La déclaration est adressée au service des impôts des entreprises avant le 2e jour ouvré suivant le 1er mai (soit jusqu’au 3 mai 2023 pour la CFE 2024).

A savoir : pour plus de détails sur les obligations déclaratives des professionnels assujettis à la CFE, voir BOI-IF-CFE-30, 1er déc. 2021

Comment payer la CFE ?

Date limite

La CFE doit être réglée au plus tard le 15 décembre par un moyen de paiement dématérialisé (paiement en ligne, prélèvement à l’échéance).

Si cette date tombe un samedi, un dimanche ou un jour férié, le paiement doit intervenir le premier jour ouvré suivant.

Où trouver son avis d’imposition ?

La consultation de votre avis de CFE se fait depuis votre espace professionnel rubrique Mes services > Consulter > Avis CFE.

Vous pouvez également y accéder en sélectionnant dans le menu Consulter > Compte fiscal > Accès par impôt > Cotisation foncière des entreprises > Avis d’imposition.

Important : Aucun avis n’est adressé par voie postale. C’est donc à vous qu’il revient de consulter votre avis d’imposition en ligne.

Les moyens de paiement autorisés

La CFE peut être payée :

- dès sa mise en ligne par télépaiement :

- en cliquant sur le bouton “Payer” situé au-dessus de l’avis

- ou dans la rubrique Mes services > Payer > CFE et autres impôts.

- ou en adhérant à la mensualisation ou au prélèvement à l’échéance.

Cette adhésion se fait depuis votre espace professionnel, dans la rubrique “Gérer mes contrats de prélèvement automatique”.

Pour plus d’informations à ce sujet, consultez le site des Impôts.

Vous devez disposer d’un compte bancaire valide dans votre espace professionnel (rendez-vous dans la rubrique “Gérer les comptes bancaires”).

Il n’est pas possible d’utiliser d’autres moyens de paiement que ceux visés ci-dessus (paiement en numéraire, chèque, carte bancaire ou TIP).

Lire aussi...

- On fait le point

22 novembre 2023

- 6 mn

- On vous explique comment en bénéficier.

22 novembre 2023

- < 1

- On vous explique comment en bénéficier.

22 novembre 2023

- 3 mn

- Quelles différences ?

22 novembre 2023

- 5 mn